Com o objetivo de auxiliar seus participantes e beneficiários a localizar demonstrativos de Imposto de Renda emitidos pela Entidade e também para ajudá-los a declarar essas informações corretamente, a Real Grandeza apresenta um tutorial específico, com as seguintes informações:

- Prazo de entrega e restituição

- Quem é obrigado a declarar

- Programas para declarar

- Preenchimento online

- Pagamento de Darf e restituição por Pix

- Informações sobre Informe de Rendimentos emitido pela FRG

- Quem pode ser Dependente para IR?

- Demonstrativos de Saúde

- Demonstrativo de Empréstimos

- Página de vídeos

Clique na imagem acima para acessar o material

Clique na imagem acima para acessar o material

+ Informações

Perguntas e Respostas sobre o Imposto de Renda 2022

| Quais são os principais cruzamentos que a Receita faz a partir das informações declaradas? Tanto do comprovante de Rendimentos Pagos e IR retido na Fonte, quanto nas despesas médicas? |

|---|

|

A RFB (Receita Federal do Brasil) dispõe de diversas bases de dados para fins de cruzamento das informações declaradas pela pessoa física. Dentre elas tem-se a DIRF (Declaração de imposto de renda retido na fonte) e a DMED (Declaração de Serviços Médicos e de Saúde). Na DIRF são apresentadas todas as retenções efetuadas e rendimentos pagos à pessoa física. Na DMED são informadas as despesas médicas incorridas, discriminadas por CPF do beneficiário e do responsável pelo pagamento. Ambas as declarações são entregues pelas pessoas jurídicas e equiparadas em momento anterior ao da entrega da DIRPF (Declaração de ajuste anual de pessoa física). Desse modo, a Receita Federal consegue, de forma automática, confrontar as retenções sofridas, bem como as despesas médicas informadas pelo declarante em relação a si próprio e de seus dependentes. |

| Tenho dependentes no Plano de Saúde, porém não são dependentes de Imposto de Renda. Posso declarar as despesas desse beneficiário? Como devo fazer? Caso não seja possível, eles podem utilizar o valor em suas declarações? |

|---|

|

Ao contribuinte, titular de plano de saúde, não é permitido deduzir os valores referentes ao cônjuge e aos filhos, quando estes apresentarem em separado seus rendimentos à Receita Federal. Somente são dedutíveis na declaração os valores pagos a planos de saúde de pessoas físicas consideradas dependentes perante a legislação tributária e incluídas na declaração do responsável em que forem consideradas dependentes. Na hipótese de apresentação de declaração em separado, são dedutíveis as despesas com plano de saúde relativas ao tratamento do declarante e de dependentes incluídos na declaração, cujo ônus financeiro tenha sido suportado por um terceiro, se este for integrante da entidade familiar, não havendo, nesse caso, a necessidade de comprovação do ônus. Entretanto, se o terceiro não for integrante da entidade familiar, há que se comprovar a transferência de recursos, para este, de alguém que faça parte da entidade familiar. A entidade familiar, para esses fins, compreende todos os ascendentes e descendentes do declarante, bem como as demais pessoas físicas consideradas seus dependentes perante a legislação tributária. |

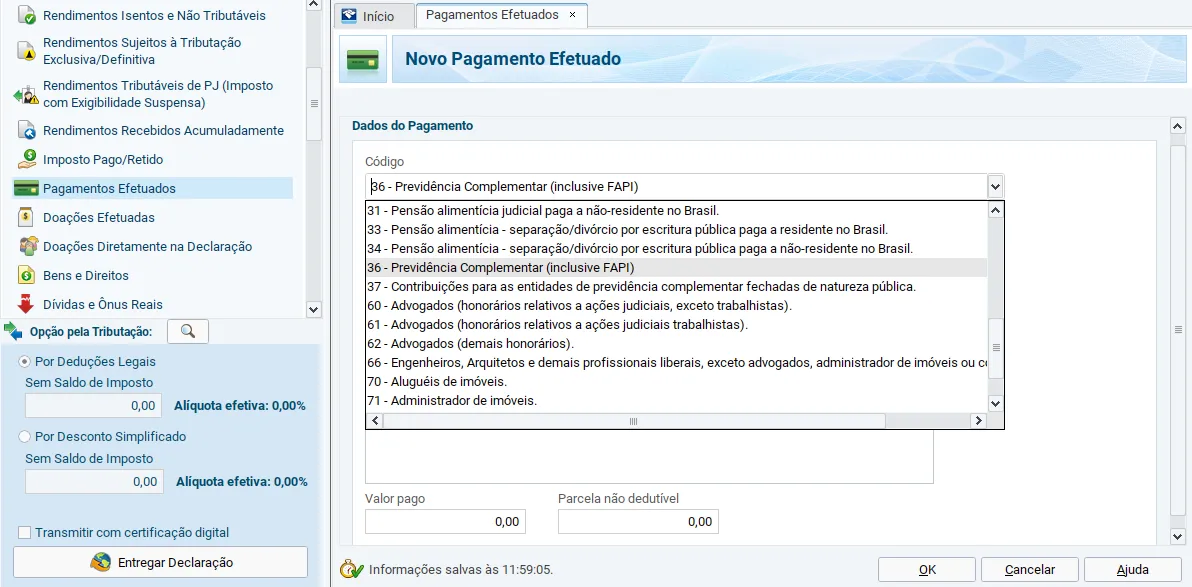

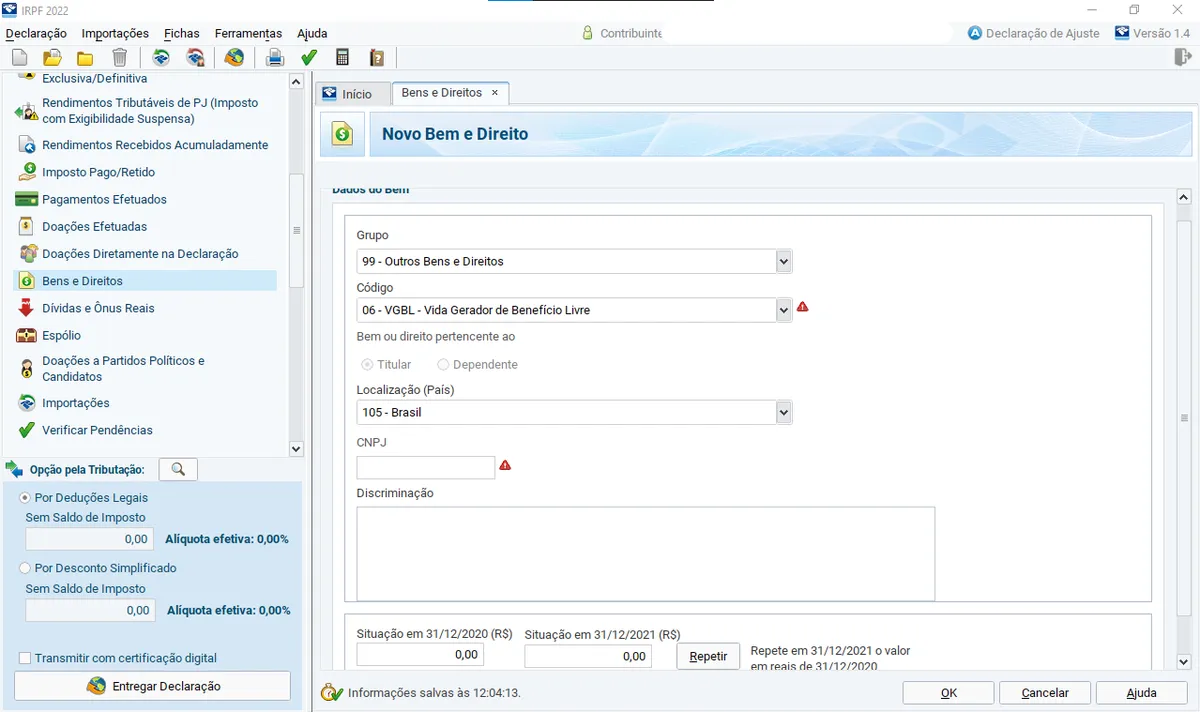

| Além do plano de benefício da FRG, tenho um outro Plano de Previdência de mercado, como eu devo declarar? Existe diferença entre a forma de declaração do PGBL e VGBL? Como devem ser as informações desses Planos na Declaração de Ajuste Anual? |

|---|

|

No plano Vida Gerador Benefício Livre - VGBL, o imposto incide somente sobre os rendimentos obtidos, e será pago quando do recebimento do benefício ou do resgate. Por sua vez, as contribuições vertidas para o plano não podem ser deduzidas no cálculo do imposto devido na declaração de ajuste anual. Por sua vez, no Plano Gerador de Benefício Livre – PGBL, o imposto incide sobre o valor total a ser recebido a título de benefícios ou resgatado (investimento + rendimentos). As contribuições pagas para o plano podem ser deduzidas na declaração de ajuste anual do imposto de renda, respeitado o limite de 12% do total da renda tributável anual. Acerca do preenchimento na declaração, será necessário observar os seguintes procedimentos:

|

| Sobre qual valor é calculado o limite de 12% de dedução associado a contribuição para a Previdência Privada? Como posso alcançar esse valor? |

|---|

|

O limite de 12% é calculado sobre o total dos rendimentos tributáveis na declaração. Assim, o limite de 12% não alcança os rendimentos obtidos em aplicações financeiras e tampouco o valor auferido a título de décimo terceiro salário, os quais sofrem tributação exclusiva e definitiva na fonte. |

|

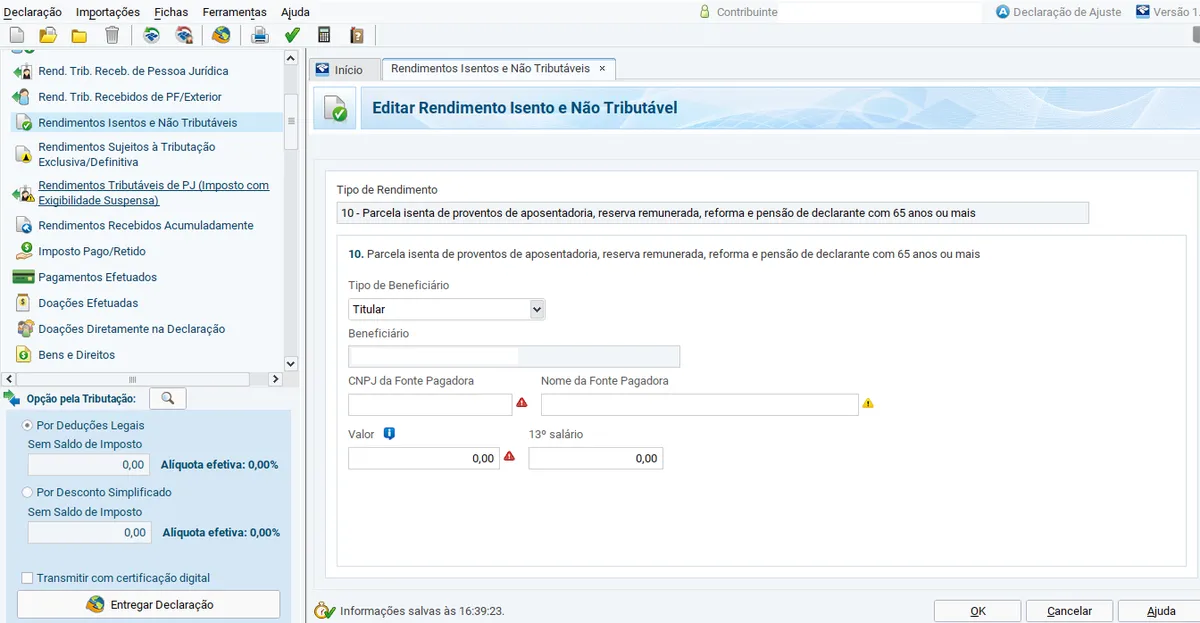

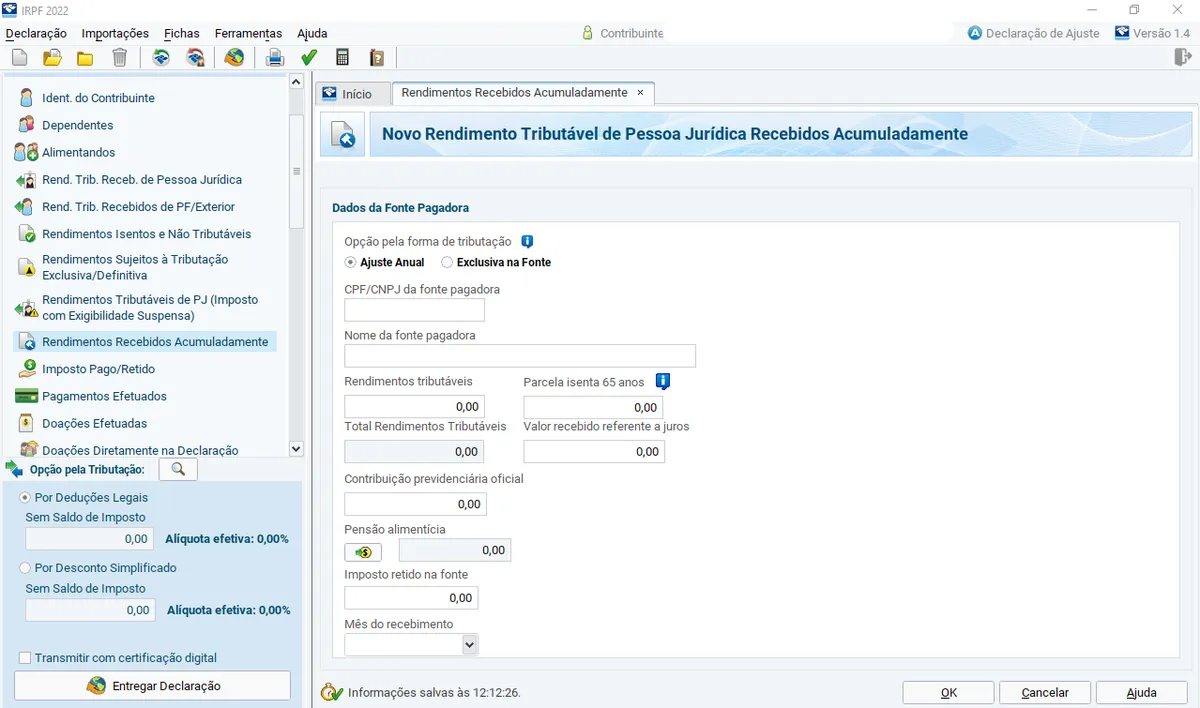

Tenho mais de 65 anos, recebo benefício da FRG e INSS e das duas fontes pagadores tenho a parcela isenta mensal de R$ 1.903,98, porém no preenchimento da Declaração só posso abater o valor apenas de uma fonte pagadora. O que fazer com o valor que ultrapassa esse limite? Como devo declarar? |

|---|

|

São isentos ou não se sujeitam ao imposto sobre a renda os provenientes de aposentadoria e pensão, de transferência para a reserva remunerada ou de reforma pagos pela Previdência Social da União, dos estados, do Distrito Federal e dos municípios, por qualquer pessoa jurídica de direito público interno ou por entidade de previdência complementar, a partir do mês em que o contribuinte completar 65 (sessenta e cinco) anos de idade, até o valor mensal de R$ 1.903,98. Em relação ao preenchimento da parcela isenta na Declaração de Ajuste Anual o contribuinte deve observar que: 1 – do valor mensal correspondente à soma dos proventos de aposentadoria ou pensão pagos por todas as fontes pagadoras, somente é considerada isenta a parcela de R$ 1.903,98; 2 - na declaração de ajuste anual, somente deve ser informada como rendimento isento a soma dos valores mensais isentos mencionados no item 1;

3 - compõe os rendimentos tributáveis na declaração de ajuste a diferença positiva entre o total dos proventos de aposentadoria ou pensão recebidos no ano-calendário e o valor mencionado no item 2.

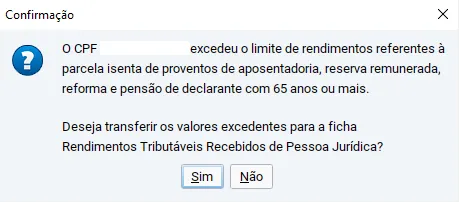

Em relação à parcela excedente indicada no item 3 supracitado, caso o contribuinte preencha um valor superior ao limite anual de parcela isenta, o próprio programa da Declaração de IRPF 2022 gera uma notificação indicando a transferência da parcela excedente para a ficha de “Rendimentos Tributáveis Recebidos de Pessoas Jurídicas”. Tal se dá automaticamente, observe:

|

|

Tenho mais de 65 anos, recebo benefício da FRG e INSS e das duas fontes pagadores tenho a parcela isenta mensal de R$ 1.903,98, porém no preenchimento da Declaração só posso abater o valor apenas de uma fonte pagadora. O que eu posso fazer para reduzir o valor do Imposto de Renda a pagar? |

|---|

|

A apuração do imposto de renda da pessoa física leva em consideração o total dos rendimentos auferidos menos as deduções existentes, quais sejam, contribuições para a Previdência Oficial; contribuições para a Previdência Privada (valor limitado a 12% do rendimento tributável na declaração); despesas com Dependentes (limitado) [R$ 189,59 mensal ou R$ 2.275,08 anual]; Despesas com instrução (limitado) [R$ 3.561,50 anual]; Despesas médicas (sem limite); Pensão alimentícia (sem limite); Apuração presumida de despesas equivalentes a 20% do rendimento (declaração simplificada – dedução limitada a R$ 16.754,34 anual); e Despesas de livro caixa. Alguns cuidados para evitar pagamentos desnecessários de imposto de renda são: (i) verificar se existe alguma isenção na legislação tributária para os rendimentos recebidos, tais como valores recebidos a título de alimentação, transporte e uniformes; diárias e ajudas de custo; rendimentos da caderneta de poupança, dentre outros, na legislação do imposto de renda (Decreto 9.580/18, art. 35); |

|

Tenho mais de 65 anos, recebo benefício da FRG e INSS e das duas fontes pagadores tenho a parcela isenta mensal de R$ 1.903,98, porém no preenchimento da Declaração só posso abater o valor apenas de uma fonte pagadora. Posso calcular o valor da diferença mensal? |

|---|

|

O contribuinte, no caso de recebimento de duas ou mais fontes pagadoras, pode realizar recolhimentos complementares de imposto de renda para reduzir o valor a pagar na Declaração de Ajuste Anual. Apesar dessa escolha não ser a melhor do ponto de vista financeiro, uma vez que é melhor evitar a saída de caixa e realizar o pagamento no momento da declaração do imposto de renda, o declarante poderá calcular o valor da diferença mensal observando a tabela progressiva mensal. |

|

Tenho mais de 65 anos, recebo benefício da FRG e INSS e das duas fontes pagadores tenho a parcela isenta mensal de R$ 1.903,98, porém no preenchimento da Declaração só posso abater o valor apenas de uma fonte pagadora. Como fazer esse pagamento? |

|---|

|

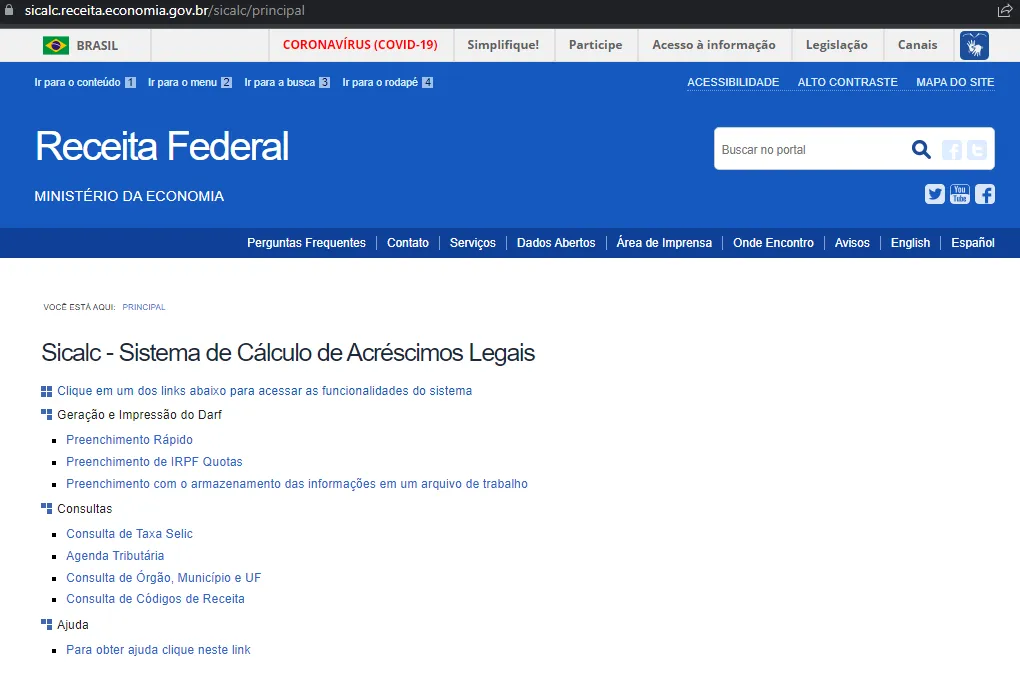

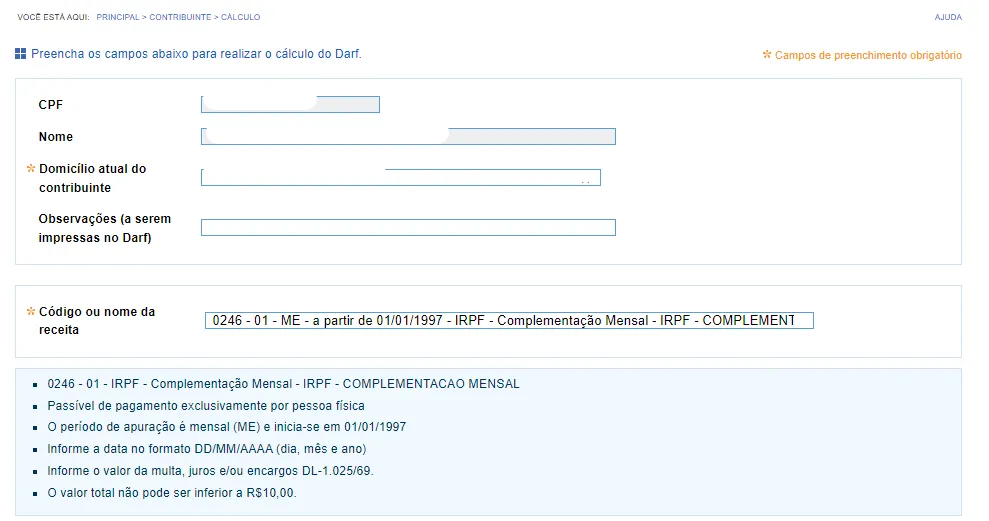

O contribuinte pode efetuar o recolhimento complementar, no curso do ano-calendário no qual os rendimentos foram recebidos, até o último dia útil do mês de dezembro do referido período, por meio de DARF. O código que deve ser indicado no DARF é o 0246. Para preencher o DARF, recomenda-se preferencialmente o SicalcWeb ou ainda um modelo de DARF em branco disponibilizado pela Receita Federal.

|

|

Tenho mais de 65 anos, recebo benefício da FRG e INSS e das duas fontes pagadores tenho a parcela isenta mensal de R$ 1.903,98, porém no preenchimento da Declaração só posso abater o valor apenas de uma fonte pagadora. Caso pague o valor mensalmente, como devo declarar esses pagamentos? |

|---|

|

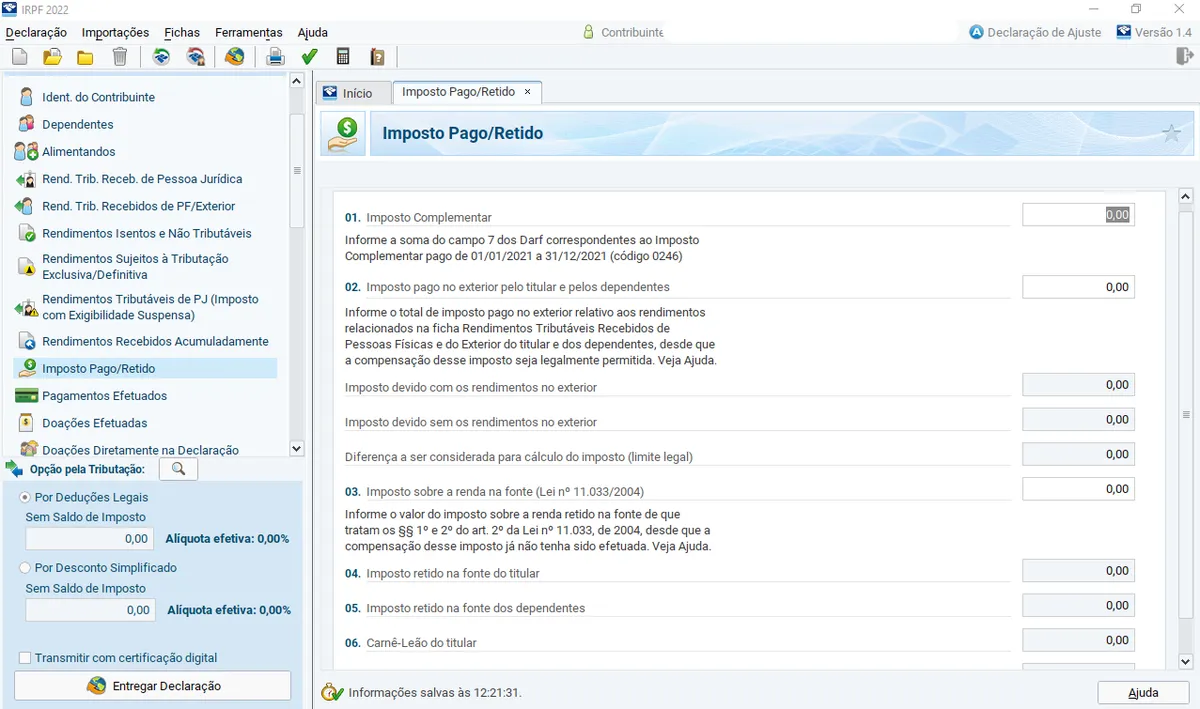

Os pagamentos efetuados devem ser declarados na ficha Imposto Pago/Retido, no campo 01, Imposto complementar. Desse modo o programa fará de forma automática a dedução sobre os valores devidos.

|

| Sobre a isenção de imposto de renda por moléstia grave, a Real Grandeza reconhece a isenção a partir do requerimento e apresentação do laudo médico conforme define a legislação. Para aqueles que tiveram a isenção requerida e reconhecida na FRG em 2021, é possível requerer a restituição de valores de Imposto de Renda de exercícios anteriores, caso seja comprovada a doença? Como deve proceder para requerer esta restituição junto à Receita Federal? |

|---|

|

A isenção de imposto de renda a pessoas portadoras de doenças graves é concedida desde que se enquadrem nas disposições da Lei nº 7.713/1988. Para usufruir do benefício é necessário a comprovação da moléstia por meio de laudo pericial emitido por órgão competente. Nesse sentido caso o documento indique data retroativa da condição, o contribuinte pode requerer a restituição dos valores retidos e ou pagos em períodos anteriores. Para tanto é necessário efetuar a retificação das declarações de ajuste anual anteriores, informando a isenção. Na ocasião, o declarante será notificado pela Receita Federal para apresentar a documentação comprobatória. Cabe ressaltar que a isenção não dispensa o contribuinte de apresentar a declaração de ajuste anual, caso o mesmo se enquadre em alguma das condições de obrigatoriedade. |

A Real Grandeza agradece ao escritório JCM Consultores pela assessoria na elaboração do material acima.

(19/04/2022)